圖/Shutterstock

快速結論

- 21Q4仁寶NB展望持平,iPad、Apple Watch在消費旺季的帶動下,可望有低個位數的季成長,預期21Q4營收仍優於21Q3,惟缺料壓抑毛利率表現,加上21Q3認列業外收益墊高基期,21Q4獲利成長趨緩。

- 2022年商用NB需求延續,加上缺料導致2021年部分訂單遞延,預期商用NB可望彌補Chromebook需求下滑的問題,iPad、Apple Watch、Server、車用電子等非NB則穩健向上,帶動2022年仁寶維持低個位數的成長。惟非NB代工規模仍不高,加上初期投資折舊費用仍高,壓抑毛利率,預估2022年EPS 2.70元,年減8.8%。

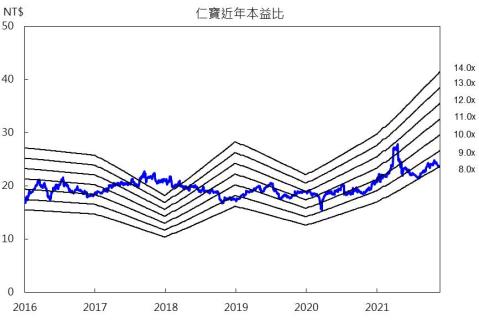

- 仁寶2022年的展望雖平淡,但近年非NB如Server、車用電子布局深化,相關營收成長快速,規模雖尚無法與NB比擬,加上投資初期也有較大的成本攤提,轉型相較同業緩慢,然NB本業穩健,長期仍可提供穩定的營運現金流,加上仁寶歷年配息穩健,預估殖利率達8.7%。對照同業本益比(PER)約落在7~9倍之間,給予均值8倍PER的評價,就2022年的展望來看,目前PER約8.8倍,評價屬合理。技術面上,近日股價走勢轉弱,試圖突破季線而遭多次反壓,短均趨勢向下,在後市利多缺乏,且評價屬合理的情況下,需留意股價恐朝半年線回測,但考量營運穩健,且配息豐腴,預期將有利於股價支撐,建議可待股價回到8.2~8.5倍PER之間,屆時殖利率也近一步提高,再擇機逢低佈局。

延伸閱讀:

【研究報告】英業達(2356)2022年商用NB、Server展望不淡,惟目前評價合理

【研究報告】緯創(3231) 伺服器、車用營收將提高,產品組合優化帶動毛利率提升

【研究報告】META主力供應商廣達(2382)搭元宇宙題材,2022年Server出貨旺上加旺!

【研究報告】和碩(4938)具殖利率題材,21Q4將達獲利高峰

21Q3仁寶受惠商用NB需求強勁,加以認列業外處份利益,表現優於預期

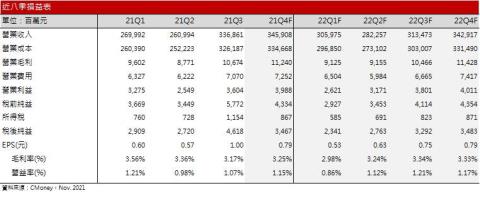

仁寶受惠於商用NB需求強勁,帶動第三季營收3,369億元,季增29%,年增25%,然持續受缺料影響,加上中國工資增加導致營業費用提高,毛利率3.2%、營益率1.1%皆不如前篇【研究報告】仁寶(2324) 2022年車用電子、伺服器佈局即將發酵分別所預估的3.5%、1.4%,以及低於市場預期。所幸21Q3認列19.6億元處分昆山廠的業外收益,21Q3 EPS來到 1元,優於預期。

仁寶21Q4受缺料持續壓抑,NB展望持平

對於第四季的NB展望,仁寶表示將持續受缺料所壓抑,預期出貨量將持平或微幅下滑。

觀察仁寶10月營收1,168億元,月減7.6%、年增3.6%,驗證仁寶NB出貨動能已有所放緩,不過我們認為Windows 11上市後,仍有部分的換機需求,預期第四季NB出貨量將持穩21Q3的水準。至於iPad、Apple Watch等非NB產品,預期在傳統消費旺季的帶動下,表現將優於21Q3,但同樣受缺料問題所壓抑,預期維持低個位數的季成長。整體而言,由於21Q4 商用NB需求維持,加上非NB產品出貨增溫,預期仁寶21Q4營收表現仍優於21Q3,但由於缺料問題比先前預期來的久,將先前21Q4的預估營收調整為2,459億元(前估3,550億元,季增5.4%),季增2.7%,因缺料影響產能利用率,預期毛利率維持3.2%(前估3.5%),預估EPS 0.79元(前估1.02元),受21Q3業外處分利益墊高基期影響,季減21%。

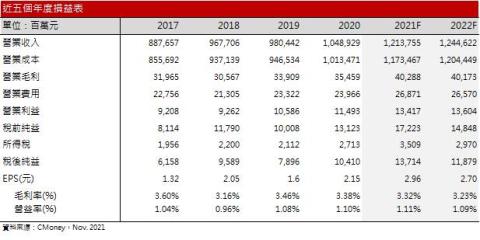

2021年仁寶受惠於商用NB需求強勁,預估2021年營收達12,137億元,惟缺料問題持續壓抑產能利用率,使成本不易降低,預估毛利率3.3%,年減0.06個百分點,但由於今年多了處分昆山廠的業外利益,預估EPS來到2.96元,年增37.5%。

仁寶2022年商用NB需求延續,車用、Server佈局發酵

2022年仁寶主要成長動能將來自(1)商用NB需求延續;(2)Server、車用電子營收成長40~50%,惟NB佔營收比重龐大,車用電子、Server仍處初期發展階段,對於整體營運成長的貢獻不明顯。

首先針對NB的部分,由於仁寶NB中的Chromebook比重約佔15%左右,預期也將因2022年Chromebook需求下修所影響。然受惠於疫後返回公司上班,換機需求仍在,加上2021年因缺料問題影響部分NB出貨遞延,預期將有少部分NB訂單再遞延至22H1,2022年商用NB可望抵銷Chromebook動能趨緩的問題,預期仁寶2022年NB營收將持穩2021年水準。

非NB的部分,iPad、Apple Watch代工規模雖不如NB龐大,代工毛利因此受壓抑,但由於終端客群的忠誠度高,近年需求穩健,預期2022年仍可維持中低個位數的年成長。

另外,仁寶近年持續拓展多樣業務轉型,車用電子、Server等代工業務佔營收雖約5%左右,但成長快速。2021年透過收購泰金寶美國轉投資子公司Cal-Comp Electronics位於美國的工廠(印第安納工廠、聖地牙哥工廠),直接取得當地業務及產能,尤其印第安納工廠已具備車用電子認證,將能節省1~2年的驗證時間,且就近服務客戶,2022年將擴大與歐美車廠的合作,加上車用電子應用範圍持續擴大,預期2022年車用可望維持40~50%的年成長。另外,近年5G、雲端趨勢帶動Server的需求明顯增加,隨著越南二廠的產能在21H2開出,預期2022年仁寶Server營收維持50%的年成長。

整體而言,在iPad、Apple Watch需求穩建,以及Server、車用電子持續擴大下,預估非NB的部分,2022年仍可望維持中個位數的年成長。

2022年仁寶因商用NB需求延續,加上缺料導致2021年部分訂單遞延,預估2022年營收可望達12,446億元,年增2.5%,高毛利的商用NB的比重提高,雖有利於獲利提升,但考量持續轉型,非NB代工規模仍不大,加上投資越南二廠40億元,初期尚有折舊費用認列,預估毛利率3.2%,年減0.09個百分點,EPS 2.70元,年減8.8%。

結論

仁寶2022年的展望雖平淡,但觀察近年對於非NB如Server、車用電子布局深化,相關營收成長快速,規模雖尚無法與NB比擬,加上投資初期也有較大的成本攤提,轉型相較同業緩慢,然NB、iPad、Apple Watch需求穩健,長期仍可提供穩定的營運現金流,加上仁寶歷年配息穩健,近五年的平均股利發放率約73%,若以2021年預估EPS以及股利發放率7成計算,預估明年配息可望達2.07元,依照2021/11/25股價計算,目前殖利率達8.7%,屬高殖利率。

對照同業如廣達(2382)、緯創(3231)的本益比(PER)約落在7~9倍之間,由此給予均值8倍PER的評價,就2022年的展望來看,目前PER約8.8倍,評價屬合理。技術面上,近日股價走勢轉弱,試圖突破季線而遭多次反壓,短均趨勢向下,在後市利多缺乏,且評價屬合理的情況下,需留意股價恐朝半年線回測,但考量營運穩健,且配息豐腴,預期將有利於股價支撐,建議可待股價回到8.2~8.5倍PER之間,屆時殖利率也近一步提高,再擇機逢低佈局。

資料來源:CMoney

資料來源:CMoney

資料來源:CMoney

資料來源:CMoney

資料來源:籌碼K線

資料來源:籌碼K線

*本文章之版權屬筆者與 CMoney 全曜財經,未經許可嚴禁轉載,否則不排除訴諸法律途徑。

*本文章所提供資訊僅供參考,並無任何推介買賣之意,投資人仍須謹慎評估,自行承擔交易風險。

點開加入CMoney理財寶LINE官方帳號,一天一篇理財好文,投資自己的腦袋